Bewertung von Immobilienvermögen aus steuerlichen Anlässen

Immobilienbewertungen im Rahmen der steuerlichen Bewertung, zum Beispiel bei Betriebsaufgaben oder Gesellschafterwechseln, stellen eine eigene Herausforderung dar, die wir seit Jahren im Sinne der Mandantschaft erfolgreich meistern.

In enger Abstimmung mit Steuerberatern und Fachanwälten der Auftraggeber bilden wir die wertbestimmenden Eigenschaften der Immobilie im Rahmen der gesetzlichen Möglichkeiten in einem begleitenden Prozess steueroptimiert ab.

Typisierenden Bewertungsverfahren der Finanzbehörden erfassen systembedingt nicht sämtlichen wertbeeinflussenden Umstände und berechnen daher oftmals einen nicht zutreffenden Wert.

Bei der Bewertung des Grundvermögens gelingt uns durch intensive Auseinandersetzung in vielen Fällen der Nachweis, dass der tatsächliche Verkehrswert (Marktwert) von dem im

- im Rahmen der Grundbesitzbewertung nach § 143 sowie den §§ 145 bis 149 BewG bzw. oder

- im Rahmen der Erbschaft- und Schenkungsteuer § 179 sowie den §§ 182 bis 196 BewG

bei der steuerlichen Wertermittlung nach §9 Bewertungsgesetz (BewG) festgestellte Wert abweicht.

In diesen Fällen trifft den Steuerpflichtigen nicht nur die Darlegungs- sondern auch die Nachweislast. Kann jedoch der Nachweis erbracht werden, ist der Markt- bzw. Verkehrswert festzusetzen, was wiederum in der Regel zu einer niedrigeren Besteuerung führt. Die Beweiswürdigung obliegt der Finanzbehörde, so dass gerade hier hieb- und stichfeste Argumentationsketten unabdingbar sind.

Bewertungen zur Erbschafts- und Schenkungssteuer

Die Immobilienwerte haben sich innerhalb der letzten Jahre erheblich entwickelt, mancherorts verdoppelt. Damit sind Freibeträge mittlerweile oft schnell erschöpft und nicht selten, dass zur Deckung der Steuerlast Teile des Erbermögens veräußert oder belastet werden müssen.

Als Bemessungsgrundlage für die zu zahlende Steuer gilt der Wert der Immobilie zum Zeitpunkt des Erbfalls oder der Schenkung. Ein substantiiertes Verkehrswertgutachten kann dazu beitragen diese Steuerlast zu mindern.

Falls sich an der Grundbesitzwertermittlung durch das Finanzamt Zweifel ergeben besprechen Sie sich am Besten zunächst mit Ihrem Steuerberater. Gerne geben wir Hilfestellung bei konkreten Fragen zu Ihren Möglichkeiten.

Rufen Sie uns an, wir freuen uns auf das Gespräch mit Ihnen und helfen Ihnen Ihren Bedarf optimal zu klären.

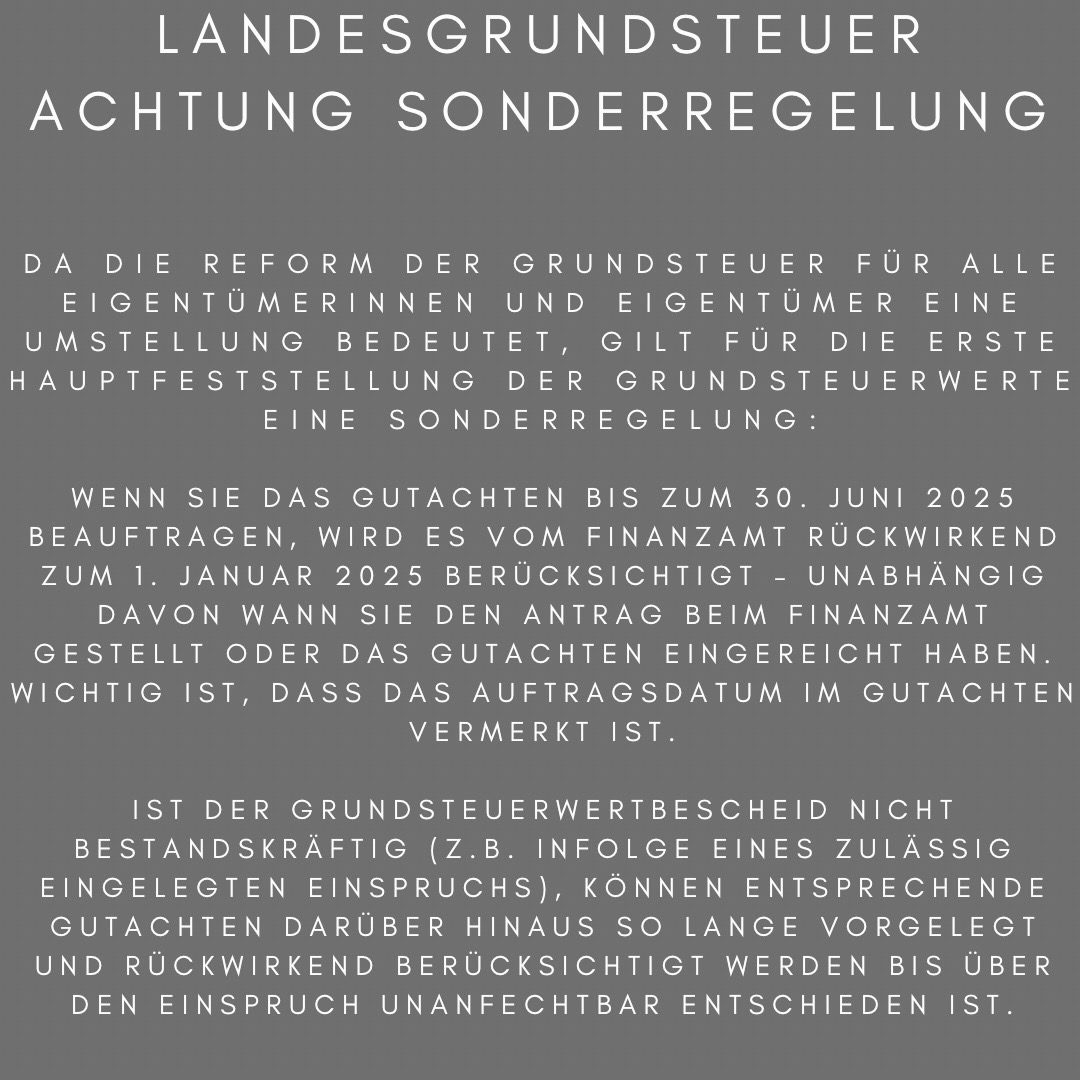

Landesgrundsteuer Baden-Württemberg

Für die Bewertung und Besteuerung der unbebauten und bebauten Grundstücke des Grundvermögens hat sich der Landesgesetzgeber abweichend vom Bundesrecht für ein modifiziertes Bodenwertmodell entschieden: Der Grundsteuerwert (§ 38 LGrStG) ergibt sich durch Multiplikation der Grundstücks-fläche mit dem jeweiligen Bodenrichtwert gemäß § 196 BauGB zum Hauptfeststellungszeitpunkt. Durch anschließende Multiplikation mit der gesetzlich festgelegten Steuermesszahl (§ 40 LGrStG) errechnet sich der Steuermessbetrag (§ 39 LGrStG). Dieser wird mit dem Hebesatz der Gemeinde (§ 50 LGrStG) multipliziert und ergibt die jährlich zu entrichtende Grundsteuer (§ 51 LGrStG).

§ 38 LGrStG eröffnet der Gesetzgeber dem Steuerpflichtigen die Möglichkeit mittels eines qualifizierten Gutachtens den Nachweis zu führen, dass der tätsächlich Wert des Grund und Bodens um mehr als 30% vom Produkt aus Grundstücksfläche und Bodenrichtwert abweicht. Die von den Gutachterausschüssen festgelegten Bodenrichtwerte sind grundsätzlich für die Finanzverwaltung bindend.

Maßgebliche Beurteilungsgrundlage zur Ermittlung des Bodenwerts bildet hierbei das lokale Planungsrecht. Die Werte der Gebäude und anderer baulicher Anlagen haben im Gegensatz zum Bundesmodell keinerlei Wertrelevanz für die Landesgrundsteuer.

Hinweis: so fern es sich nicht um offensichtliche Abgrenzungsfehler handelt haben bisherige Bodenwertermittlungen gezeigt, dass sich die weit überwiegende Mehrheit der Bodenwerte innerhalb des (weiten) Toleranzrahmens bewegen. Eine einfache Vorprüfung läßt in der Regel zugig erkennen, ob Aussicht auf Erfolg bei Widerspruch bestehen kann.

© Urheberrecht. Alle Rechte vorbehalten.

Wir benötigen Ihre Zustimmung zum Laden der Übersetzungen

Wir nutzen einen Drittanbieter-Service, um den Inhalt der Website zu übersetzen, der möglicherweise Daten über Ihre Aktivitäten sammelt. Bitte überprüfen Sie die Details in der Datenschutzerklärung und akzeptieren Sie den Dienst, um die Übersetzungen zu sehen.